Nội Dung

Việc nộp thuế là điều bắt buộc đối với mỗi doanh nghiệp. Tùy vào mức thu nhập của tùy mỗi doanh nghiệp sẽ có cách tính thuế khác nhau. Làm thế nào để tính thuế nhập khẩu và thuế VAT? Hãy cùng Aramex tìm hiểu qua bài viết này nhé.

I. Tìm hiểu về thuế nhập khẩu và thuế VAT

1. Thuế nhập khẩu là gì?

Thuế xuất nhập khẩu là loại thuế gián thu, thu vào các loại hàng hóa được phép xuất, nhập khẩu qua biên giới Việt Nam, độc lập trong hệ thống pháp luật thuế Việt Nam và các nước trên thế giới.

Mục đích quan trọng của thuế xuất nhập khẩu là gì? Chính là bảo hộ nền sản xuất trong nước nhưng không thể áp dụng các biện pháp hành chính. Thuế xuất nhập khẩu chỉ thu một lần, áp dụng cho hàng hóa mậu dịch và phi mậu dịch

Xem thêm:

2. Những trường hợp nào cần nộp thuế?

Đối tượng chịu thuế

+ Hàng hóa xuất, nhập khẩu của các tổ chức kinh tế Việt Nam thuộc các thành phần kinh tế được phép trao đổi, mua, bán, vay nợ với nước ngoài.

+ Hàng hóa xuất, nhập khẩu của các tổ chức kinh tế nước ngoài, các hình thức đầu tư nước ngoài tại Việt Nam.

+ Hàng hóa được phép xuất khẩu vào khu chế xuất tại Việt Nam và doanh nghiệp trong khu chế xuất được phép nhập khẩu vào thị trường Việt Nam.

+ Hàng hóa xuất, nhập khẩu để làm hàng mẫu, quảng cáo, dự hội chợ triển lãm, viện trợ hoàn lại và không hoàn lại.

+ Hàng hóa hoặc quà biếu, tặng, tài sản di chuyển vượt tiêu chuẩn hành lý được miễn thuế.

Đối tượng không chịu thuế

+ Hàng hóa vận chuyển quá cảnh hoặc chuyển khẩu qua cửa khẩu Việt Nam.

+ Hàng hóa viện trợ nhân đạo hoặc viện trợ không hoàn lại của các chính phủ, tổ chức liên hợp quốc, tổ chức liên chính phủ, tổ chức quốc tế, phi chính phủ…. Cho Việt Nam và ngược lại.

+ Hàng hóa từ khu phi thuế quan xuất khẩu ra nước ngoài và ngược lại nhưng chỉ sử dụng trong khu phi thuế quan đó hoặc từ khu phi thuế quan này qua khu phi thuế quan khác.

+ Hàng hóa là phần dầu khí thuộc thuế tài nguyên của nhà nước phi xuất khẩu.

Đối tượng nộp thuế

+ Chủ hàng hóa xuất, nhập khẩu.

+ Tổ chức nhận ủy thác xuất, nhập khẩu hàng hóa.

+ Cá nhân có hàng hóa xuất, nhập khẩu khi xuất, nhập cảnh, gửi hoặc nhận hàng qua cửa khẩu, biên giới Việt Nam.

+ Đại lý làm thủ tục hải quan được những đối tượng trên ủy quyền nộp thuế xuất, nhập khẩu.

+ Doanh nghiệp cung cấp dịch vụ bưu chính, chuyển phát nhanh quốc tế nộp thay thuế cho đối tượng nộp thuế.

+ Tổ chức tín dụng hoạt động theo quy định của luật các tổ chức tín dụng nộp thay thuế theo quy định của pháp luật quản lý thuế.

Miễn thuế

+ Hàng tạm nhập tái xuất và ngược lại để tham dự hội chợ, triển lãm, giới thiệu sản phẩm, máy móc, thiết bị dụng cụ nghề nghiệp phục vụ công việc trong thời hạn nhất định.

+ Tài sản di chuyển của tổ chức, cá nhân Việt Nam hoặc nước ngoài mang vào Việt Nam, hoặc mang ra nước ngoài theo quy định.

+ Hàng hóa nhập khẩu để gia công cho phía nước ngoài hoặc hàng hóa Việt Nam xuất khẩu ra nước ngoài gia công.

+ Giống cây trồng, vật nuôi được phép nhập khẩu để thực hiện dự án đầu tư lĩnh vực nông, lâm, ngư nghiệp

3. Thuế VAT là gì?

Thuế VAT (thuế giá trị gia tăng hay thuế GTGT) là loại thuế gián thu và tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh từ quá trình sản xuất, lưu thông cho đến khi tới tay người tiêu dùng.

Thuế giá trị gia tăng có xuất phát điểm là từ nước Pháp – đất nước đầu tiên ban hành Luật thuế giá trị gia tăng trên thế giới vào năm 1954.

Thuế giá trị gia tăng tiếng Pháp là Taxe Sur La Valeur Ajou tée (TVA), tiếng Anh là Value Added Tax (VAT) và được dịch sang tiếng Việt của chúng ta là thuế giá trị gia tăng.

Hiện nay, thuế GTGT đã được áp dụng rộng rãi trên hầu như toàn bộ các nước trên thế giới (khoảng 130 quốc gia).

Kỳ họp thứ 11 của Quốc hội khóa 9, Quốc hội nước ta đã thông qua Luật thuế giá trị gia tăng và hiệu lực thi hành kể từ ngày đầu tiên năm 1999 (01/01/1999).

Xem thêm: Logistics ngược là gì?

4. Vì sao phải trả thuế VAT?

Thuế GTGT là loại thuế đánh vào từng giai đoạn sản xuất, lưu thông sản phẩm/hàng hóa, kể từ khi còn là nguyên liệu thô cho tới thành phẩm, cuối cùng tiêu dùng. Vì vậy còn được gọi là thuế doanh thu có khấu trừ số thuế đã nộp ở giai đoạn trước.

Người nộp thuế GTGT (đại diện các doanh nghiệp, tổ chức cung cấp hàng hóa, dịch vụ) chỉ thay thế người tiêu dùng thực hiện nghĩa vụ nộp thuế với nhà nước. Khi mua bán, sẽ tính thêm vào giá sản phẩm thuế giá trị gia tăng.

Thuế VAT được đánh vào hầu như toàn bộ các hàng hóa và dịch vụ trên thị trường.

Thuế VAT bao nhiêu phần trăm (%)?

Thuế suất thuế GTGT là 10% áp dụng với hàng hóa, dịch vụ được quy định tại Điều 4, Điều 9, Điều 10 Thông tư 219/2013/TT-BTC.

II. Hướng dẫn cách tính thuế nhập khẩu và thuế VAT chi tiết:

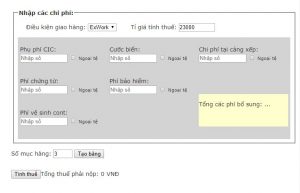

Bước 1: Chọn điều kiện incoterms

Đầu tiên, người dùng chọn điều kiện giao hàng trong incoterms như FOB, EXW, CIF… Nếu bạn không chọn điều kiện nào thì hệ thống mặc định là điều kiện EXW.

Bước 2: Nhập tỷ giá tính thuế theo tờ tờ khai hải quan hoặc tạm tính theo số liệu của tỷ giá ngân hàng.

Bước 3: Theo các điều kiện giao hàng mà bạn đã chọn, bạn nhập các chi phí tương ứng.

Trong trường hợp, bạn dùng các đồng tiền nước ngoài như USD, JPY, CNY… thì bạn cần đánh dấu vào ô “ngoại tệ” bên cạnh, hệ thống tự động tính sang số tiền Việt Nam ngay phía dưới.

Các khoản chi phí nào không có thì không đánh dấu tick

Tổng số chi phí cộng thêm vào Trị giá tính thuế sẽ hiển thị ở ô chữ nhật màu vàng.

Bước 4: Trên vận đơn, bạn nhập số lượng mục hàng vào.

Bạn có bao nhiêu mục hàng thì số mục hàng vào đó.

Ví dụ, có 6 mục hàng thì nhập số 6. Sau khi nhập xong, bạn nhấn chuột vào nút “tạo bảng” hoặc nhấn “Enter” để hiện thị bẳng tính tương tự Excel.

Xem thêm: Dịch vụ kho bãi trong Logistics

Bước 5: Vào từng mục hàng, bạn nhập tất cả các thông tin như: số lượng, đơn giá, thuế suất nhập khẩu, thuế suất VAT

Sau khi kiểm tra lại số liệu đã chính xác rồi thì nhấp chuột vào ô “Tính thuế”.

Sau khi hoàn thành, kết quả tính thuế nhập khẩu được hiển thị trong ô Tổng thuế nhập khẩu, thuế VAT, hay Tổng thuế nhập khẩu + VAT.

Lưu ý khi tính thuế nhập khẩu trên hệ thống:

Bạn cần nhập đúng phần định dạng tương ứng của mỗi ô, trong phần này ô cần nhập là con số. Nếu bạn nhập phần ký tự không đúng, hệ thống sẽ báo lỗi và trả về kết quả “#ERROR”

Khi phát hiện ra lỗi bạn có thể nhập lại đúng vị trí bị sai hoặc không phù hợp.

– Trong trường hợp bạn muốn xóa bẳng đã lập để làm lại một bảng mới, bạn có thể nhấp chuột vào nút “Tạo bảng” thay vì phải bôi và xóa.

Bài viết trên đã tổng hợp toàn bộ kiến thức cũng như công thức tính thuế nhập khẩu và VAT dành cho những bạn nào đang có nhu cầu cần và sử dụng. Nếu cần thêm thông tin chi tiết nào khác, hãy liên hệ ngay với Aramex nhé!